金の投資商品を初めて買うときに迷うことの一つが、

「一体どのくらい金を購入すれば良いか?」

です。

どのくらいの金を買うか?は、まず、その人のリスク耐性によって変わります。

「投資できる資産は100万円あるが、1円でも減らしたくない!減らせない!」

という人は金は絶対に買ってはいけません。

金は価格変動のある金融商品です。

金を買うならマイナスになるリスクを背負わねばなりません。

マイナスになるリスクは絶対に背負えない人は、「預金」か「個人向け国債」です。

その次に、その人の資産額によって違います。

投資できるお金が100万円の人が金200万円分を買うなんてできないのはあたりまえです。幼稚園児でもわかります。

投資できるお金が100万円なら、いくら分の金を買うか?を考えるわけですが、

例えば、

日本国債 50万円

日本株式TOPIX ETF 30万円

金ETF 20万円

というように、投資可能な100万円の配分を考えます。

これを「アセットアロケーション(Asset Allocation):資産配分」といいます。

そしてその結果、実際に持っている資産を「ポートフォリオ(Portfolio)」といいます。

計画:アセットアロケーション

結果:ポートフォリオ

という感じでしょうか。

まあ実際は混同して使われたりしますので、どちらでもかまいません。

アセットアロケーションをする上で、基本として知ってほしいのは、

これは資産運用でもビジネスでもあたりまえのことですが、

お金は「数字」です。

数字を見るときは、「額」を見ることも必要ですが、

もっと大事なのは「割合(%)」です。

割合で見ることで、全体のバランスを把握することができるようになります。

アセットアロケーションをするときは、

自分の資産全体において、何の資産を何%の割合でもつか?

を考えていきます。

先ほどの例でいうと、

日本国債 50万円(資産全体において50%)

日本株式TOPIX ETF 30万円(資産全体のおいて30%)

金ETF 20万円(資産全体において20%)

という割合になるわけです。

上記の例では、金は20%となっていますが、

実際、資産運用における金の割合はどのくらいがベストなのでしょうか?

1. 豊島逸夫氏 - 10%

以前の記事で「金の三銃士」について書きましたが、

その一人の豊島逸夫さんは、

私が初めてセミナーを聴講した2003年ごろは5%と言っていた記憶がありますが、

ある時から10%という数字がコラムでも出るようになりました。

2. レイ・ダリオ氏 - 7.5%

資産運用額17兆円とも推定される世界最大のヘッジファンド「ブリッジウォーター・アソシエイツ」の創業者レイ・ダリオ氏は、

投資家をしている人たちの間ではとても有名です。

レイ・ダリオ氏は個人投資家向けのおススメ資産ポートフォリオを提唱しているのですが、それは下記のグラフです。

-1024x724.jpg)

債券と株で全体のバランスをとる、オーソドックスな資産運用がベースで、

それに金とコモディティが7.5%ずつ組まれています。

金はコモディティに属される商品ではありますが、

コモディティとは別に扱われている点は見逃せません。

コモディティのほとんどは世界経済とインフレの影響を大きく受けますが、

金はデフレ下においても力を発揮しますし、

通貨という側面ももちあわせています。

他のコモディティや金融資産とはちがった独特の資産だと、

レイ・ダリオ氏は見ているのかもしれません。

3. ワールド・ゴールド・カウンシル - 4~13%

金の世界的な調査・研究機関であるワールド・ゴールド・カウンシル(WGC)も、金の推奨資産配分を出しています。

その根拠として様々なデータを出していますが、

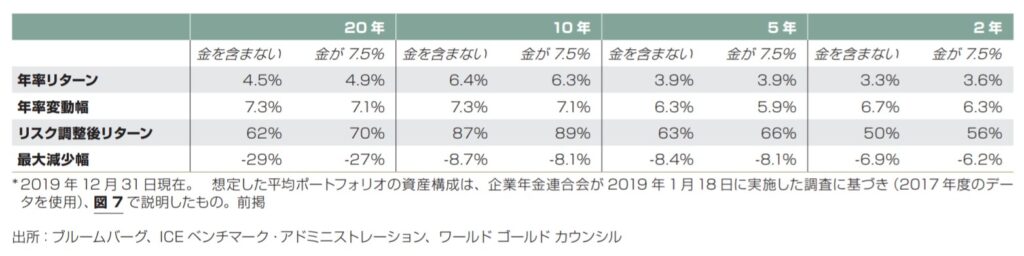

下の表は、日本の平均的な年金基金のポートフォリオに、金を7.5%を組んでいたらどうなっていたか?を架空に検証したものです。

見ても意味が分からないと思いますが、

要は、金を7.5%組み入れることで、資産全体の価格の変動幅(ボラティリティ)や、資産価格下落時の下落幅を抑え、その結果、中長期的にリターンを良くすることができるよ!

と言っています。

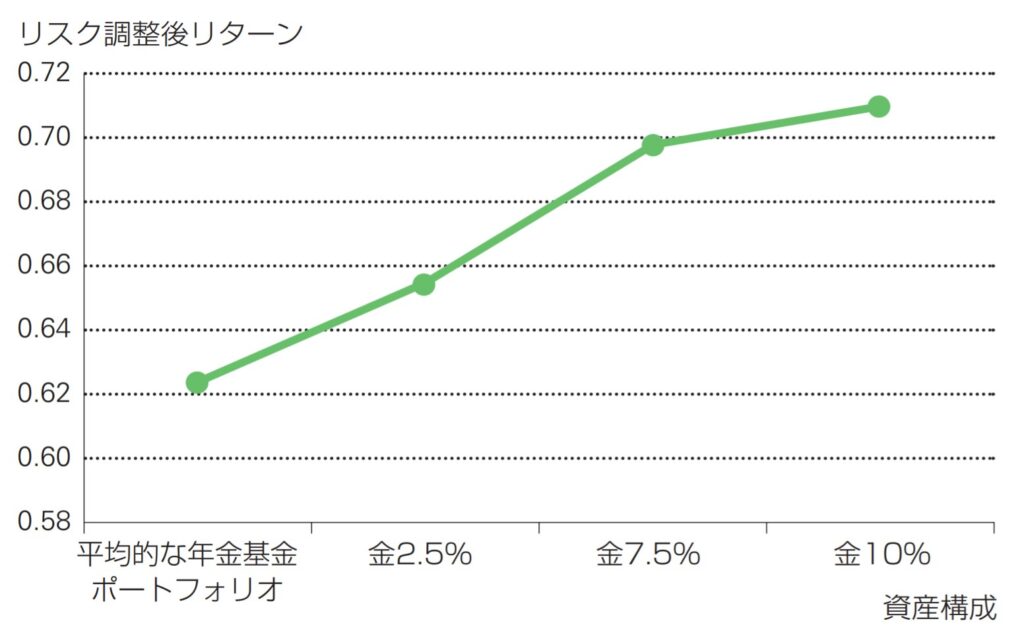

また下のグラフは、

日本の平均的な年金基金のポートフォリオに過去10年間、金をどのくらい組み入れていれば、リターンが改善していたかを検証したものです。

こう見ると、

金の組み入れを増やすほど、リターンがよくなることがわかります。

その前にそもそも日本の年金基金は金を買っていないんですね。

その上で、ワールド・ゴールド・カウンシルは下記のように結論づけています。

全体の結論として、円建てポートフォリオに 4 ~13% に

ワールド・ゴールド・カウンシル 戦略的資産としての金の重要性 -日本版-

金を追加することでパフォーマンスが目に見えて向上し、

リスク調整後リターンが持続的かつ長期的に上昇しうるこ

とを分析結果が示唆しています。

まあただ、ワールドゴールドカウンシルは金の認知度を上げ、

金業界を代弁する立場でもありますので、

多少下駄を履かせて多めに推奨しているとは思います。

その分は差し引いたうえで、4~13%と推奨していると思った方がいいですね。

4. 専門家大多数の意見 - 5~10%

何人かの意見をみていきましたが、

それ以外のいわゆる金融のプロフェッショナルと呼ばれる人たちの多くが提言するのは、同様に5〜10%というラインです。

このようにみていくと、

5%、7.5%、10%あたりが基準値になってくるのかなと思います。

投資できるお金が100万円であれば、5万円〜10万円分です。

これは確かに妥当であると私も思っています。

金はそれ自体が成長するわけでも、また、利息を生むわけでもありません。

やはり資産運用の主役は、

経済成長の恩恵を受け、かつ、配当のある株だろうと思っています。

ただ、私個人の意見としては、20%以上保有した方がいいんじゃないか?と考えています。

なぜなら、2020年のコロナ以降、世界各国の政府は国債の発行を増やし、通貨の供給量が一気に増えているからです。

国債は株と並んでたしかに資産運用の主役の一つですが、

市場に出回る国債も増えているので、地球上の在庫を増やせない金は相対的に魅力が上がります。

それゆえ、金はこれからもっと上がっていくと私は見ていて、

今保有している国債や日本円の一部は、大胆に金に交換しておいたほうがいいというのが私の考えです。

5. 実は豊島逸夫氏は30%を提言!?

前回の記事でも豊島逸夫氏のコラムをおススメしておりますが、

2020年4月7日、下記のコラムを投稿しました。

繰り返します。

資産の30%をめどに行動を始めましょう。

これは「カネもうけ」の話ではありません!

あなたの大切な財産を守るための手段です!

普段、冷静を装う(笑)私がこういう語り口で説くのは、我ながら珍しい。金の世界に40年以上の私でも初めてのことです。それくらい重要なことと考えてください。

豊島逸夫の手帖 2020年4月7日の記事より抜粋

私はこの記事をみて衝撃を受けました。

20年近く豊島氏のコラムを読んできて、

「金は資産運用の主役ではなく脇役。資産の5~10%に。」

ということをずっと言っていたからです。

つまり今回の新型コロナによって、世界の金融資産への見方がそれだけ大きくかわるだろうと見たのだと思います。

もちろん、当時と今の状況はちがいますので、

今も豊島氏が30%を推奨するかどうかはわかりません。

しかし新型コロナ以降、世界の金融資産における金への見方がガラリと変わったことに間違いはありません。

このコラムの当時は金は1オンス1670ドル台でしたので、

それよりも高い今では、すぐに金融資産の30%にするように一気に金を買うのはリスクがあります。

ですので、資産における金の割合を徐々にでもあげていくのがよいでしょう。

1年近く前のコラムではありますが、ぜひ一度読むことをおススメします。

-300x200.jpg)